Tầm quan trọng của việc cắt lỗ

Nhà đầu tư luôn phải bảo vệ tài khoản của mình. Đặc biệt, nếu bạn sử dụng tiền đi vay để đầu tư thì cắt giảm thua lỗ là điều rất quan trọng. William O’Neil đã từng chứng kiến những người thông minh, có kiến thức, ở độ tuổi 40, đã trắng tay vì đầu tư bằng tiền đi vay nhưng lại không tuân thủ một nguyên tắc bán nào. Đôi khi trí thông minh, niềm kiêu hãnh đi kèm sự ngoan cố lại là con dao hai lưỡi đưa bạn vào tình thế khó lường. Tâm lý chung khi đầu tư là luôn kỳ vọng kiếm được nhiều tiền khi mua một cổ phiếu nào đó. Nhưng khi thị trường điều chỉnh, không được như những gì bạn dự đoán, bạn phải bán chúng đi và chấp nhận thua lỗ. Tuy nhiên, nhiều nhà đầu tư gặp trường hợp bán mã cổ phiếu đang thua lỗ đi thì ngay ngày hôm sau cổ phiếu tăng. Đây mới chính là lúc bạn thực sự cảm thấy thất vọng. Bạn nhận thấy rằng quyết định bán ra để giảm thua lỗ thật sai lầm? Việc bạn nghĩ như thế nào về thua lỗ cũng vô cùng quan trọng. Thông thường, đây là điều khiến hầu hết các nhà đầu tư mắc sai lầm và thấy bối rối. Hãy suy nghĩ kỹ lại, nếu bạn không bán cổ phiếu đang thua lỗ đó đi, bạn có thể hoàn toàn trở nên trắng tay. Nên nhớ, không ai có thể dự đoán được thị trường trong tương lai.

Nên cắt giảm thua lỗ bao nhiêu?

Theo Gerald Loeb – nhà đầu tư lỗi lạc mà William O’Neil kính trọng đồng thời cũng là tác giả của cuốn sách Battle for Investment Survival (Cuộc chiến để sống sót trong đầu tư), 10% là một quy tắc cắt giảm thua lỗ hợp lý đối với những nhà đầu tư mới tham gia thị trường. Nhưng khi bạn đã dùng biểu đồ để quyết định chính xác thời điểm mua vào thì O’Neil khuyên bạn nên cắt giảm mọi thua lỗ ở mức 5% – 8% so với giá mua vào ban đầu. Làm được điều này có nghĩa là bạn đang có được sự bảo đảm, dù là rất nhỏ, để tự bảo vệ mình khỏi những thua lỗ có thể xảy đến. Các khoản lỗ nhỏ này rồi sẽ được bù đắp bởi những cổ phiếu đang thắng thế của bạn. Hãy coi những khoản thua lỗ là học phí phải trả cho thị trường.

Các chỉ báo kỹ thuật có thể dùng để chọn điểm cắt lỗ:

-

Đường trendline:

Trendline hay còn được gọi là đường xu hướng là một đường thẳng giúp các nhà đầu tư nhận định xu hướng giá trong một khoảng thời gian tương ứng. Đường trendline được tạo ra bằng cách nối hai hoặc nhiều điểm.

– Đường trendline xu hướng tăng là đường thẳng nối các đáy mà khi chạm đến nó giá sẽ bật lên, được gọi là đường hỗ trợ.

– Đường trendline xu hướng giảm là đường thẳng nối các đỉnh mà khi chạm đến nó giá sẽ giảm xuống, được gọi là đường kháng cự.

– Trong xu hướng đi ngang, các đỉnh và đáy bằng nhau nên đường trendline nối các đáy là đường hỗ trợ, đường thẳng nối các đỉnh là đường kháng cự.

Nguồn: Đầu tư chứng khoán AZ

-

Đường trung bình động MA:

Đường trung bình động MA (Moving Average) gọi là đường trung bình động, được hiểu là trung bình cộng của chuỗi giá trong một khoảng thời gian nhất định. Đường MA là phương tiện rất phổ biến trong phân tích kỹ thuật chứng khoán được nhiều người tin dùng mà bất cứ nhà phân tích kỹ thuật nào cũng không nên bỏ qua. Nhờ đó, nhà đầu tư nhận biết được tín hiệu mua-bán.

Nguồn: Finashark

Các đường trung bình MA đang được sử dụng phổ biến hiện nay như:

– Đường SMA (Simple Moving Average) là đường trung bình động đơn giản được tính bằng trung bình cộng các mức giá đóng cửa trong một khoảng thời gian giao dịch nhất định.

– Đường EMA (Exponential Moving Average) là đường trung bình lũy thừa được tính bằng công thức hàm mũ, trong đó đặt nặng các biến động giá gần nhất. Vì vậy, EMA khá nhạy cảm với các biến động ngắn hạn, nhận biết các tín hiệu bất thường nhanh hơn đường SMA giúp nhà đầu tư phản ứng nhanh hơn trước các biến động giá ngắn hạn.

– Đường WMA (Weighted Moving Average) là đường trung bình tỉ trọng tuyến tính, chú trọng các tham số có tần suất xuất hiện cao nhất. Hiểu một cách đơn giản, đường trung bình trọng số WMA sẽ đặt nặng các bước giá có khối lượng giao dịch lớn, quan tâm đến yếu tố chất lượng của dòng tiền.

-

Vùng hỗ trợ:

Vùng hỗ trợ là vùng giá mới đạt được khi giá của chứng khoán giảm xuống mức đáy dự kiến (hay được gọi là mức hỗ trợ) trong phân tích kỹ thuật. Nhà đầu tư thường sử dụng các công cụ phân tích kỹ thuật để xác định vùng hỗ trợ. Trên biểu đồ, vùng hỗ trợ cho thấy ranh giới thấp hơn mà giá cổ phiếu chưa vượt qua. Ở mức hỗ trợ, cung cổ phiếu thường vượt xa cầu cổ phiếu và khối lượng giao dịch thấp.

Nguồn: AskTraders

-

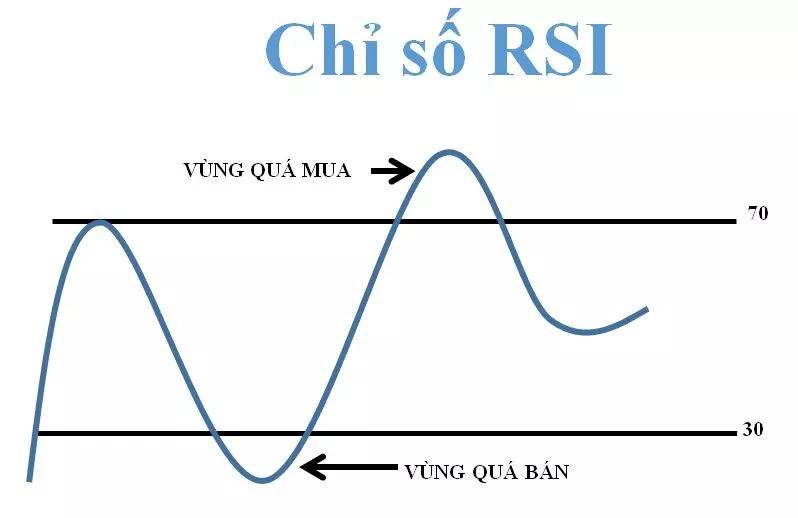

Chỉ số sức mạnh tương đối (RSI):

Đường RSI (Relative Strength Index – Chỉ số sức mạnh tương đối) là chỉ báo động lượng đo lường mức độ thay đổi giá gần đây, nhằm đánh giá việc mua quá mức hoặc bán quá mức ở một mức giá của 1 cổ phiếu hoặc các tài sản tài chính khác. Dù đường RSI chuyển động qua lại giữa 2 mức: 0 và 100. Tuy nhiên có 2 khu vực chính khi sử dụng đường RSI nhà đầu tư cần lưu ý là: Vùng quá mua & Vùng quá bán.

– Vùng quá mua (overbought): Khi đường RSI vượt ngưỡng 70, lúc này tín hiệu đường RSI cho thấy nhà đầu tư là muốn mua quá nhiều, đẩy vượt quá xa so với ngưỡng cân bằng.

– Vùng quá bán (oversold): Khi đường RSI dưới ngưỡng 30, lúc này đường RSI cho thấy nhà đầu tư bán quá nhiều, đẩy giá quá thấp so với ngưỡng cân bằng.

Nguồn: Mitrade

Việc mua và nắm giữ cổ phiếu có lẽ là một việc dễ dàng đối với nhiều nhà đầu tư. Tuy nhiên, việc quyết định “chia tay” một mã cổ phiếu lại không hề đơn giản. Để quản trị được tốt các danh mục đầu tư, bạn cần chuẩn bị kiến thức về chứng khoán cũng như tâm lý vững vàng trước những phiên biến động của thị trường.

_ _ _ _ _ _ _ _ _ _

Theo GmStock – Lớp học kiến thức, đầu tư chứng khoán thông minh